昨今の会社設立等のご依頼の内容を鑑みると、今後の利益ばかりを考えて法人を設立される事業主が非常に多い印象がございます。

設立当初からどれくらいの利益を上げられるか不安に感じられている事業主が多く、初期コストを抑える意識から、各種士業等に業務の依頼をされずご自身で様々な手続きをご対応される方も多いかと思っております。

そのため、この記事では独立を志している事業主の方が、法人を設立する時にご検討いただきたいことや必要事項を税理士が、簡単にまとめております。※令和5年2月28日時点の情報

法人を設立する際、その形態としては「法人の新規設立」と「法人成り」の2つが挙げられます。

このうち「法人の新規設立」については新しい法人を設立することを指します。あまり聞き慣れないのが後者の「法人成り」の方です。法人成りというのは、簡単に申し上げますと「これまで個人事業主という形で活動されていた方が、そのステータスを個人事業主から法人に変更する」という事です。

法人成りの場合、個人事業主時代にお持ちだった資産や負債(借入金など)を法人に移す必要があります。一言で移すと書いてしまうと簡単に見えますが、実際には個人事業主から法人(新しく設立するもの)に対する“事業の売却”のような形になります。なお、売却以外にも例えば現物出資や贈与、賃貸等の方法も考えられますが、一般論としては売却が多いです。感覚的にはご自身の資産や負債ではあるものの、売却となりますので、例えば資産や負債の引継ぎにあたり売却金額に相当する現金を用意しておかなければならない等の留意点がございます。すでに個人事業主の方に関しましては税理士に依頼されている方もいらっしゃると思いますが、法人成りを検討されている場合にはお早めに税理士にご相談をされることをお勧めいたします。

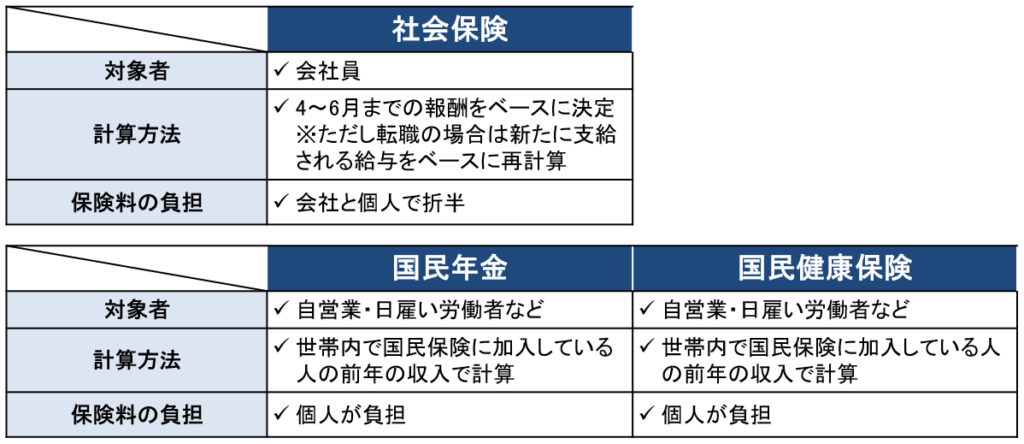

原則として、個人事業主の方は国民健康保険、会社員の方は社会保険に加入することになります。これらについては、我が国の制度上、以下の通り違いがございますのでご参照ください。

なお、主な違いとしましては、国民健康保険が世帯全体の収入ベースで計算される一方、社会保険は個人の給与ベースで計算される点がございます。

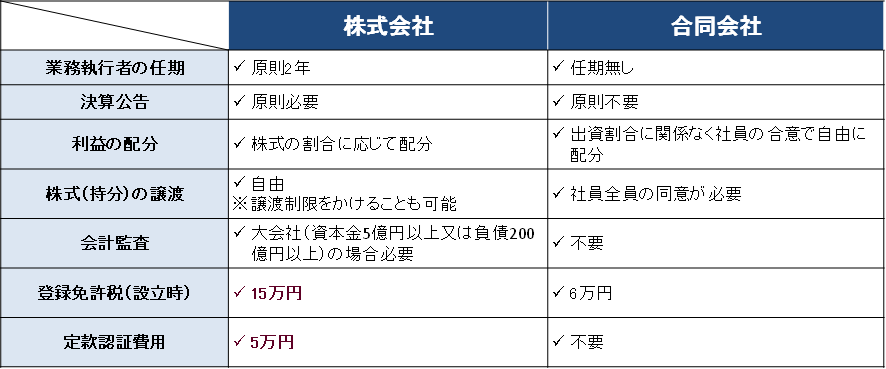

そして、法人を設立する際に検討したいのが法人の形態になります。同じ法人でも合同会社なのか、或いは株式会社かなのかによって違いがございます。例えば、合同会社は出資される方と経営はある意味で一体(出資者=経営者)である一方、株式会社については出資と経営が分離されております(皆様が証券会社を通じて株を買うことをイメージいただければと思います)。

また、コストの面でも、合同会社の方が設立コストが低く、事業運営上の手間も少ないといえますが、今後の経営プラン(最終的な出口戦略まで)をしっかりと検討いただき、いずれの形態が望ましいかをご選択頂きたいと思います。

合同会社と株式会社の違いは下記のとおりです。なお、最初に合同会社として設立した場合でも、その後に所定の手順を踏むことにより、株式会社への形態変更は可能となっております。

表を見てお分かり頂けることと思いますが、合同会社の方が設立のために要する費用は安価になります。また、登記につきましては通常、司法書士の先生にご依頼頂くことが多いですが、ご自身でも申請自体は可能です(間違いがあると大変ですので、プロに任せることを推奨致します)。他のコスト全般にも言えることですが、ご自身で作業する労力と専門家へ依頼する安心感等を天秤にかけてご決定いただければと思います。

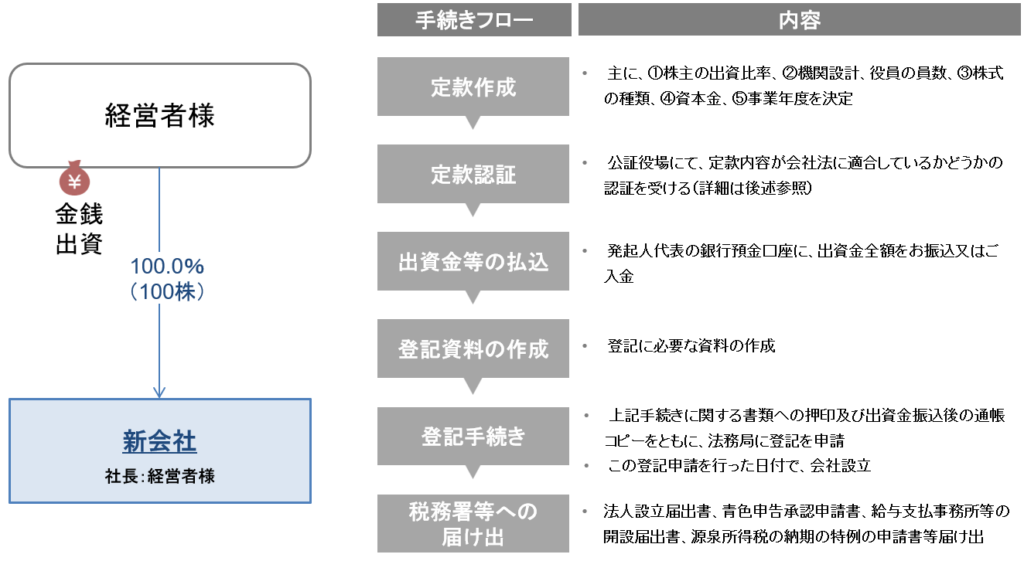

また、会社を設立する場合の、ざっくりとした設立までのイメージは下記の通りとなります(会社形態は株式会社を想定しております)。

※ 実際の作業につきましては、別途電子情報を付与するためにカードリーダーが必要になりましたり、その他ご準備いただくこともございますので、法人を設立される場合には専門家にお問い合わせいただくことをお勧めいたします

1. 法人設立時にきめておくこと

いざ、これまでの個人事業主時代から法人を設立して利益をあげて行こうと思われますと、どうしても営業関係が先行しがちですが、まず下記の内容をご決定いただく必要がございます。これらは法人運営についてとても重要な内容になりますので、これからの土台を固めるという意味でも、各方面からしっかりとご検討いただけるとよろしいかと思います。

- 法人名

- 法人の所在地

- 法人の形態(株式会社か合同会社か)

- 役員構成をどうするか

- 資本金額の決定

- 決算月

2. 法人設立時の注意点

- 事業内容の選定 → 法人設立前に、事業内容をしっかりと検討し、将来的な成長や変化に対応できるようにしておくことが重要です。

- 資本金の適正な設定 → 資本金は、会社の信用度や経営安定性に大きく関わってくるため、適正な額を設定する必要があります。

- 法務面での対応 → 法人設立には、登記や設立手続き、法定書類の作成が必要です。これらの手続きを適切に行うためには、法務面に精通した専門家のアドバイスを受けることが望ましいです。

- 税務面での対応 → 法人設立後には、税金の申告や納付が必要になります。税務に関する知識や経験が不足している場合は、税理士や公認会計士といった専門家に相談することが望ましいです。

- 労務管理の体制整備 → 法人設立後は、従業員の雇用や労働条件の設定が必要になります。適切な人事制度や労務管理体制を整備することが重要です。

- 業務拡大に備えた設備投資 → 将来的な業務拡大に備え、必要な設備投資や設備メンテナンスについて、事前に予算や計画を立てておくことが重要です。

- 財務面での対応 → 法人設立後は、毎月の収支や今後の事業計画等を検討することでより会社を成長させることが可能になります。また融資を受けたい際にもこれらの情報が必要になります。財務に関する知識が不足している場合は、専門家に相談することが望ましいです。

- 知的財産の保護 → 会社が所有する知的財産の保護は、法人設立後も重要です。特許や商標の登録や、機密情報の管理などを行い、知的財産の保護に努めることが望ましいです。

- コンプライアンスの徹底→ 法人設立後は、法令や社会規範を遵守することが求められます。コンプライアンスに関するルールを明確にし、従業員に周知徹底することで、社会的信頼性の高い企業としての地位を確立することが望ましいです。

これらの注意点を踏まえ、法人設立を行うことで、会社の経営基盤を安定させ、成長を目指すことができます。

上記事項が完了し、無事、法人設立となりましたら、次に税務署へ諸々の届出が必要になります。様々な届出の種類があり、また、新しく設立される法人にとっては必要なものと不必要なものがございますが、一旦一覧で掲載をさせていただきます。

| 項番 | 書式名 | 提出先等 | 提出期限 |

|---|---|---|---|

| 1 | 法人設立届出書 | 納税地の所轄税務署長 | 設立の日以後2ヵ月以内 |

| 2 | 青色申告の承認申請書 | 納税地の所轄税務署長 | ➀ 設立の日以後3ヵ月を経過した日と ➁ 最初の事業年度終了日とのうちいずれか早い日の前日まで ※事業年度終了の期間が3ヵ月以上の場合 |

| 3 | 棚卸資産の評価方法の届出書 | 納税地の所轄税務署長 | 最初の事業年度の確定申告書の提出期限まで |

| 4 | 有価証券の一単位当たりの帳簿価額の算出方法の届出書 | 納税地の所轄税務署長 | 有価証券を取得した日の属する事業年度の確定申告書の提出期限まで ※仮決算をした場合の中間申告書を提出するときは、その中間申告書の提出期限まで |

| 5 | 減価償却資産の償却方法の届出書 | 納税地の所轄税務署長 | 最初の事業年度の確定申告書の提出期限まで |

| 6 | 事前確定届出給与に関する届出書 | 納税地の所轄税務署長 | 設立の日以後2ヵ月以内 ※新設法人がその役員のその設立の時に開始する職務につき「所定の時期に確定した額の金銭等を交付する旨の定め」をした場合 |

| 7 | 申告期限の延長の特例の申請書 | 納税地の所轄税務署長 | 最初に適用を受けようとする事業年度終了の日まで |

| 8 | 給与支払事務所等の開設届出書 | 給与支払事務所等の所在地の所轄税務署 | 事務所等を開設した事実があった日から1ヵ月以内 |

| 9 | 源泉所得税の納期の特例の承認に関する申請書 | 給与支払事務所等の所在地の所轄税務署 | 特に定められていません ※原則として、提出した日の翌月に支払う給与等から適用されます。 |

| 10 | 給与所得者の扶養控除等(異動)申告書 | 給与の支払者を経由して税務署長及び市区町村長へ提出 | その年の最初に給与の支払を受ける日の前日まで ※給与の支払者は、税務署長及び市区町村長から特に提出を求められた場合以外は、提出する必要はない ※本書類は給与の支払い者が保管する必要あり |

| 11 | 消費税の新設法人に該当する旨の届出書 | 納税地の所轄税務署長 | 事由が発生した場合、速やかに ※基準期間がない法人のうち、その事業年度の開始の日における資本金の額又は出資の金額が 1,000万円以上である法人が対象 ※法人設立届出書に消費税の新設法人に該当する旨及び所定の記載事項を記載して提出した場合には、この届出書の提出は不要 |

| 12 | 消費税課税期間特例選択・変更届出書 | 納税地の所轄税務署長 | 課税期間の特例の適用を受け又は変更しようとする期間の初日の前日まで |

| 13 | 消費税課税事業者選択届出書 | 納税地の所轄税務署長 | 適用を受けようとする課税期間の初日の前日まで ※適用を受けようとする課税期間が事業を開始した日の属する課税期間である場合には、その課税期間中 |

| 14 | 消費税簡易課税制度選択届出書(注) | 納税地の所轄税務署長 | 適用を受けようとする課税期間の初日の前日まで ※課税売上高が5,000万円以下で簡易課税制度の適用を受ける場合に提出が必要 |

| 15 | 法人設立・設置届出書 | 東京都税事務所 | 法人設立の日(設立登記の日)以後2月以内 |

これらの書類の中には決まった期限までに提出を行わないと税務上のメリットを受けることができなくなってしまう書類(例:青色申告の承認申請書)等もございますので、きっちりと提出期限までに提出を行ってください。また、この他にも年金事務所等への社会保険に関する届出(例えば社会保険新規適用届)も各種必要になりますので、まずは本業に注力してご自身の事業をしっかりと軌道に乗せるためにも、税務・労務等の届出については、各種専門家にご依頼いただくことをお勧めいたします。

もちろん皆様、多くの税金はお支払したくないですよね。現状、節税のウルトラC的なものは存在しませんが、しっかりとした制度を設けて、節税を利用する方法としての参考例にはなりますが以下にご説明致します。

1. 社宅の活用

会社が住宅を借りて、その住宅を社長などの役員等に社宅として貸し付けた場合、支払った賃料と受け取った賃料の差額を、会社の損金とすることが可能な場合がございます。

- 賃貸借契約は法人で必ず行い、その後法人から役員に社宅として住宅の貸付けを行う必要がございます。

- 会社は役員から一定額の金額を負担してもらう必要がございます。この役員が負担する金額は難しい算式により計算する必要がございますが、一般的には50%程度と言われております(詳しくは税理士にお伺いください)。

2. 出張旅費規程の活用

出張旅費規程に定めた課税の対象にならない日当を有効に活用することで、役員にとっても企業にとっても多くのメリットが生まれるケースがあります。

日当とは、出張する役員に対して会社から支払われる手当のことです。出張先で支払った電車代やタクシー代などの交通費、ホテルに泊まるための宿泊費などの必要経費とは別に出張すること自体への「手当」として支給されます。

この支給される手当の金額が、妥当な金額と認められる場合には、給与課税されず、会社の経費(旅費交通費)として処理することが基本的には可能になります。

ただし、この金額をいくらに設定するか等についてはしっかりと税理士等の専門家に確認されることをお勧めいたします。

会計帳簿の作成について、クラウド会計についての広告がございますが、こちらにつきましては、ご自身でご対応される場合には最低限の会計の知識が必要になりますのでご留意いただきたいと思います。

もちろん、昨今のクラウド会計ソフトは大変利用しやすいですが、一方で、クリック一つで仕訳が作成できてしまうため、本来あるべきものとの差が生じることもございますのでご留意いただければと思います。

法人の設立に関しましては一見単純にそうに見えるかもしれますが、多くの検討事項がございます。また、会計ソフトにつきましてもそれぞれ特徴がございますし、上記以外にもお伝えしたいことは多くございますので、法人の設立をされる際にはお問い合わせをいただけますと幸いです。

シーズ税理士法人

中野 雄太

https://www.seass-tax.com/デロイトトーマツ税理士法人で約10年間に渡り業界トップレベルの税務コンサルティング業務(主に組織再編成、連結納税、国際税務に係る ものなど)や上場会社、零細企業、外国法人、個人所得税、事業体課税など幅広い企業の決算申告対応及び税務顧問業務に従事。 株式会社大和証券グループ本社財務部に常駐型の税務コンサルタントとして赴任し、グループ各社の税務申告、税務相談対応を行い、お 客様の視点での税務業務に従事。 2021年10月:シーズ税理士法人を設立し、代表社員就任